[프라임경제] 매년 고공 성장하는 상장지수펀드(ETF) 시장. 이에 자산운용업계 시장 선점 경쟁도 치열하다. 'ETF줍줍'은 매일 쏟아지는 ETF 업계 최신 뉴스를 모은 브리핑 코너다. 최신 시장 동향·투자 전략·전문가 분석까지 한번에 전달한다.

26일 △삼성자산운용 △KB자산운용 △한국투자신탁운용 △한화자산운용 ETF 뉴스.

삼성자산운용은 휴머노이드 로봇산업에 투자하는 'KODEX 미국휴머노이드로봇' ETF를 새롭게 상장한다고 15일 밝혔다. ⓒ 삼성자산운용

◆삼성자산운용 'KODEX 미국휴머노이드로봇 ETF' 신규 상장

삼성자산운용은 휴머노이드 로봇산업에 투자하는 'KODEX 미국휴머노이드로봇' ETF를 새롭게 상장한다고 15일 밝혔다.

AI 기술이 급속히 진화하면서 소프트웨어 업데이트만으로 다양한 작업 환경에 적용할 수 있어 휴머노이드 보급에 속도가 날 것으로 기대된다.

포천비즈니스인사이트에 따르면 휴머노이드 로봇 시장은 2023년 약 24억달러에서 2032년 약 660억달러 규모로 향후 10년간 약 27배 성장할 것으로 예상된다. 연평균 성장률은 45.5%에 이를 것으로 분석된다.

KODEX 미국휴머노이드로봇 ETF는 △테슬라 △엔비디아 △아마존 등 AI 기술력과 자본력을 기반으로 휴머노이드 로봇 생태계를 선도하는 미국 테크기업에 투자한다. 테슬라, 엔비디아, 아마존과 같은 주력 기업에 상대적으로 높은 비중을 부여, 전체 포트폴리오의 최대 15%까지 담을 수 있도록 해 차별화했다.

이 외에도 지능형 로봇(협동, 의료, 물류), 전통 로봇(센서, 부품) 등 AI로봇 생태계 전반에 걸쳐 기술적 경쟁력을 갖춘 기업들까지 총 20종목을 편입했다.

미국을 중심으로 본격적으로 확산될 휴머노이드 로봇 산업에 선제적으로 투자할 수 있는 상품이다. ‘iSelect 미국 휴머노이드 로봇 지수’를 기초지수로 추종하며 총보수는 연 0.45%다.

한동훈 삼성자산운용 매니저는 "현재 휴머노이드 산업은 아직 초기 단계로 주도력을 가지고 있는 기업에 투자하는 게 적합하다"며 "산업이 진화하면 우리 상품도 자연스럽게 변화하며 산업 성장을 그대로 반영한 투자상품으로 진화할 것"이라고 설명했다.

KB자산운용이 미국의 휴머노이드 로봇 산업 전반에 투자하는 테마형 상장지수펀드(ETF)를 출시했다. ⓒ KB자산운용

◆KB자산운용 'RISE 미국휴머노이드로봇 ETF' 출시

KB자산운용이 미국의 휴머노이드 로봇 산업 전반에 투자하는 테마형 상장지수펀드(ETF)를 출시했다.

'RISE 미국휴머노이드로봇 ETF'가 그 주인공이다.

'RISE 미국휴머노이드로봇 ETF'는 미국 휴머노이드 로봇 산업의 밸류체인 전반에 고루 투자하는 것이 특징이다.

관련 산업을 하드웨어, 소프트웨어, 어플리케이션 등 3개 분야로 구분해 투자 종목을 분야별로 각 7개씩 선정했다.

포트폴리오에는 휴머노이드 로봇 '옵티머스' 개발로 주목받는 '테슬라'를 비롯해 로봇용 AI 칩 공급을 통해 생태계를 주도하는 '엔비디아' 등 글로벌 빅테크 기업을 담았다.

또 세계 최초의 복강경 수술 로봇 '다빈치'를 개발한 ‘인튜이티브 서지컬’, 산업용 로봇 제어 플랫폼 기술을 보유한 '락웰 오토메이션' 등 로봇 전문기업의 비중도 높게 가져간다.

편입 종목별 비중은 △테슬라(10.6%) △인튜이티브 서지컬(10.4%) △엔비디아(10.2%) △테라다인(8.5%) △락웰 오토메이션(8.0%) △오로라 이노베이션(6.6%) △지브라 테크놀로지스(6.4%) 등의 순이다.

노아름 KB자산운용 ETF사업본부장은 "휴머노이드 로봇은 제조, 물류, 국방, 헬스케어, 서비스업 등 다양한 분야에서 활용 가능한 만큼 산업 구조 전반에 변화를 가져올 차세대 성장 테마"라며 "앞으로도 미래 핵심 산업을 선제적으로 발굴해 차별화한 ETF 상품으로 새로운 투자 기회를 제공하겠다"고 말했다.

한국투자신탁운용은 미국 대표지수에 투자하는 상장지수펀드(ETF) 2종으로 유입된 개인투자자 순매수액이 연초 이후 4000억원을 돌파했다고 밝혔다. ⓒ 한국투자신탁운용

◆한투운용 "美 대표지수형 ACE ETF, 연초 이후 개인순매수 4000억 돌파"

한국투자신탁운용은 미국 대표지수에 투자하는 상장지수펀드(ETF) 2종으로 유입된 개인투자자 순매수액이 연초 이후 4000억원을 돌파했다고 밝혔다.

2종의 상품은 'ACE 미국S&P500 ETF'와 'ACE 미국나스닥100 ETF'이다.

한국거래소에 따르면 연초부터 전일(14일)까지 ACE 미국S&P500 ETF와 ACE 미국나스닥100 ETF로 유입된 개인투자자 순매수액은 4139억원으로 집계됐다. ACE 미국S&P500 ETF로 유입된 개인 순매수액이 2332억원, ACE 미국나스닥100 ETF로 유입된 개인 순매수액이 1807억원이다.

ACE 미국S&P500 ETF와 ACE 미국나스닥100 ETF는 미국 스탠더드앤드푸어스(S&P) 500 지수와 나스닥100 지수를 추종하는 상품이다.

ACE 미국S&P500 ETF는 2020년 8월에, ACE 미국나스닥100 ETF는 2020년 10월에 각각 유가증권시장에 상장했다. 두 상품 모두 상장 이후 꾸준히 성장세를 보이며 현재는 각각 1조8582억원(ACE 미국S&P500 ETF)과 1조3487억원(ACE 미국나스닥100 ETF)의 순자산액을 기록하고 있다.

2종의 ACE ETF의 공통된 특징은 동일유형 평균 대비 실부담비용은 낮은 반면, 연 분배율은 높다는 점이다. ETF CHECK에 따르면 국내 상장된 S&P500 지수 추종 ETF의 실부담비용 평균은 연 0.41%이고, 연 분배율은 1.02%로 집계됐다. ACE 미국S&P500 ETF가 평균 대비 낮은 실부담 비용(연 0.18%)과 높은 연 분배율(1.26%)을 기록하고 있는 셈이다.

나스닥100 지수 추종 ETF 또한 마찬가지다. 국내 상장된 나스닥100 ETF의 실부담비용은 연 0.40%, 연 분배율은 0.58%이지만 ACE 미국나스닥100은 각각 0.19%와 0.61%를 기록했다.

남용수 한국투자신탁운용 ETF운용본부장은 "2종의 ACE ETF는 장기적으로 적립식 투자하기 좋은 상품"이라며 "최근 미국 증시가 변동성을 보이고 있지만, 미국 증시의 성장성을 장기 투자 관점에서 볼 때 꾸준히 담아갈 만하다"고 설명했다.

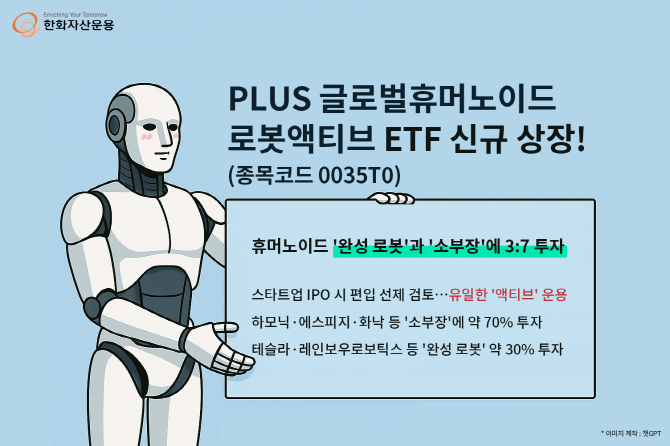

한화자산운용이 휴머노이드 로봇 산업의 성장성에 투자할 수 있는 'PLUS글로벌휴머노이드로봇액티브' ETF(상장지수펀드)를 상장했다. ⓒ 한화자산운용

◆한화자산운용 '한화PLUS글로벌휴머노이드로봇액티브' ETF 상장

한화자산운용이 휴머노이드 로봇 산업의 성장성에 투자할 수 있는 'PLUS글로벌휴머노이드로봇액티브' ETF(상장지수펀드)를 상장했다.

'PLUS글로벌휴머노이드로봇액티브'는 사람처럼(Humanoid) 움직이며 현실세계를 인지하고 자율적으로 행동하는 '휴머노이드 로봇' 관련 기업에 투자하는 ETF다.

'PLUS글로벌휴머노이드로봇액티브' ETF는 미국과 한국을 대표하는 휴머노이드 로봇 기업인 테슬라와 레인보우로보틱스에 약 30%의 비중으로 투자한다.

또 'PLUS글로벌휴머노이드로봇액티브' ETF는 휴머노이드 로봇 원가의 상당 부분을 차지하는 핵심 '소부장(소재·부품·장비)' 기업에 약 70%의 비중으로 투자한다.

휴머노이드 로봇 제작 비용을 약 5만 달러로 가정할 때, 핵심 부품인 액추에이터와 센서 비용은 약 3만3000달러로 원가의 66%를 차지하는 것으로 알려져 있다.

따라서 휴머노이드 로봇 산업이 커질수록 액추에이터와 센서 등 관련 '소부장' 산업 규모 역시 동시에 성장할 것으로 예상된다.

금정섭 한화자산운용 ETF사업본부장은 "휴머노이드 로봇 시대의 본격적인 도약은 단순히 완성로봇을 만드는 기업들의 성장만을 의미하지 않는다"며 "로봇의 움직임과 인지를 가능하게 하는 액추에이터와 센서 같은 소부장 기술을 보유한 기업들이야말로 실질적인 수혜를 입으며 산업의 중심에 설 것"이라고 했다.

ⓒ 프라임경제(http://www.newsprime.co.kr) 무단전재 및 재배포금지

![[포토] 어린이날·부처님오신날이 겹친 특별한 연휴](https://www.newsprime.co.kr//data/cache/public/photos/cdn/20250519/art_687314_1746682756_245x140.jpg)