지난해 벤처기업 기술특례 상장… 도입 이후 '최대'

총 23개 전체… IPO 기업 31.5% 차지

이지운 기자

| jwn@newsprime.co.kr |

2020.02.19 14:42:35

[프라임경제] 지난해 기업공개(IPO) 규모가 늘어난 가운데 기술성장특례 상장 기업이 최대치를 기록했다.

금융감독원에 따르면 지난해 코스닥시장에서 벤처기업의 기술성장·이익미실현 등 특례제도를 이용해 상장한 곳은 23개로 나타났다. 이는 전체 IPO 기업의 31.5%를 차지하는 수준이다. ⓒ 금융감독원

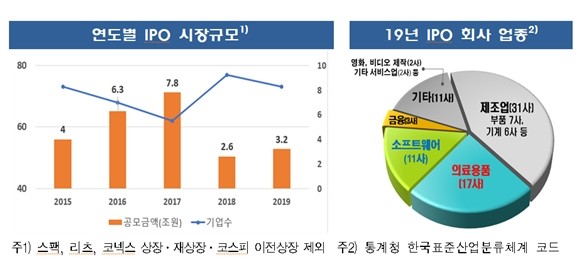

19일 금융감독원(원장 윤석헌)에 따르면 지난해 IPO기업은 총 73곳으로 전년 보다 4곳 줄었으나 공모 규모는 3조3000억원으로 전년 대비(2조6000억원) 23.1% 증가했다. 이는 기업인수목적회사(스팩)과 리츠를 제외한 수치다.

업종별로는 전자 부품, 기계장치 등 제조업이 31곳으로 가장 많았다. 이어 제약·바이오(17곳), 소프트웨어 개발 및 공급업(11곳), 외국 기업은 1곳(일본 SNK)순으로 나타났다.

코스닥시장에서 벤처기업의 기술성장·이익미실현 등 특례제도를 이용해 상장한 곳은 23개로 전년 대비 2곳 증가해 전체 IPO 기업의 31.5%를 차지했다.

이 가운데 기술성장 특례로 공개된 기업은 21곳으로 제도 도입 이후 최대치를 기록했다.

기술성장 특례는 기술력이 우수한 기업에 대해 외부 검증기관을 통해 심사한 뒤 수익성 요건을 충족하지 못하더라도 상장 기회를 주는 제도로 2005년 도입됐다.

코스피·코스닥 총 수요예측 참여기관은 2018년 692곳에서 2019년 841곳으로, 평균 수요예측 경쟁률은 449대 1에서 596대 1로 늘어났다.

지난해 공모가격이 희망 공모가 밴드 상단 이상에서 결정된 비중은 65.7%로 전년(51.9%) 대비 13.8%p 상승했다. 신규 상장사의 상장 당일 종가는 공모가 대비 평균 27.5% 증가했으며, 연말 종가는 평균 9.2% 올랐다.

지난해 IPO 기업 평균으로는 상장 당일 종가는 공모가 대비 27.5% 뛰었으며, 연말 종가는 9.2% 상승했다.

ⓒ 프라임경제(http://www.newsprime.co.kr) 무단전재 및 재배포금지

![[포토] 제니엘그룹, '디지털 플랫폼·사람 중심 철학' 100년 기업 준비](https://www.newsprime.co.kr//data/cache/public/photos/cdn/20260102/art_719646_1768007818_245x140.jpg)