[프라임경제] KDB대우증권이 2일 유상증자 최종 청약결과를 발표했다. 대우증권 측은 최종 청약 결과 약 98%의 전체청약률(우리사주조함+구주주)을 기록했다고 이날 공시했다.

|

||

| 대우증권은 지난 9월7일 1조4000억원 규모의 주주배정 유상증자 계획을 발표했다. 이튿날 대우증권 주가는 14.1% 급락하며 가격제한폭까지 주저앉았다. | ||

앞서 대우증권은 지난 9월7일 1조4000억원 규모의 주주배정 유상증자를 결정했다. 조달된 자금은 해외거점 확대와 국내외 상품운용 및 판매확대, 신사업과 IT인프라 투자 등에 각각 3000억원이 집행되며 기업금융관련 사업 강화와 중장기 자본투자에도 5000억원을 투입할 계획이라고 밝혔다.

◆“노림수는 글로벌 IB의 프라임브로커”

한편 대우증권을 비롯해 최근 우리투자증권, 삼성증권, 현대증권 등도 4000억~1조4000억원 규모의 유상증자에 나섰다. 또 비상장사인 한국투자증권도 지난 27일 7300억원 규모의 유상증자를 결의했다.

증권사들이 앞 다퉈 수천억원대 유상증자에 나서는 이유는 정부가 자본시장법 개정을 통해 추진 중인 종합금융투자사업자, 즉 대형 IB(Investment Bank·투자은행) 자격을 얻기 위함이다. 이를 위해서는 자기자본 3조원 이상의 조건을 충족해야 한다. 기존 자기자본에서 부족한 자금을 유상증자로 채우기 위해서다.

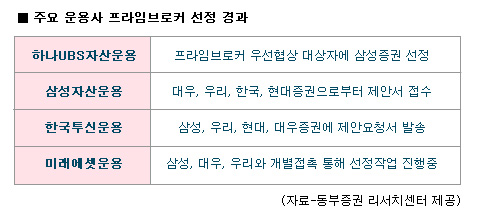

IB의 주요 업무 중 하나인 ‘프라임 브로커리지’는 당장 가시적인 이익을 노릴 수 있다. 헤지펀드에 대한 거래와 집행, 결제, 신규 펀드 육성 등 헤지펀드 업무와 관련한 제반 서비스가 포함된다. 이를 제공하는 증권사 즉 ‘프라임 브로커’는 거래·결제 수수료, 이자 등 안정적인 수익을 올릴 수 있다는 계산이다.

◆“한국형 헤지펀드, 3년 후 20조 시장될 것”

한국형 헤지펀드가 출범할 경우 초기 시장규모는 5조원, 향후 3년 동안 약 20조원 규모로 성장할 전망이다. 업계 포화와 협소한 시장규모로 부진에 빠진 증권업계로서는 수익성과 성장성이 보장된 사업인 셈이다.

|

||

프라임브로커 마진율은 총관리자산(AUM) 대비 약 2.8%~3.0%에 달할 것이라는 게 업계의 예상이다. 헤지펀드 초기 시장규모를 약 5조원으로 가정하면 약 1500억원의 수익이 발생한다. 이를 3년 후 20조원 시장으로 환산하면 수익규모는 6000억원에 이른다.

박 연구원은 “상품 판매 및 거래수수료, 이자수익 외에도 보관, 보고 등 기타 업무를 통한 부수적인 수익도 가능해 증권사 수익성 제고에 기여할 것”이라고 말했다.

교보증권 김지영 연구원도 “아직까지 시장 확대까지는 시간이 걸리겠지만 자본력을 바탕으로 다양한 투자은행 업무 기회가 주어진다는 점에서 장기적으로는 성장 가능성이 높아질 것으로 기대된다”고 말했다.